2 juin 2022

Approches et stratégies de migration vers la norme ISO 20022

La norme ISO 20022 est la norme de messagerie émergente pour les infrastructures du marché des paiements (IM) dans le monde, des systèmes de paiement de grande valeur (HVP) et de faible valeur (LVP) aux marchés des titres et des changes (FX). Devenue récemment la norme mondiale pour les paiements transfrontaliers dans le monde, son but est d’harmoniser l’interopérabilité entre les paiements nationaux et internationaux et d’offrir une expérience cohérente aux clients.

La norme Cross-border Payments and Reporting Plus (CBPR+) a été créée pour définir les directives d’utilisation de la norme ISO 20022 pour les paiements transfrontaliers et les déclarations d’espèces sur le réseau SWIFT pour avoir plus d’informations sur les parties (payeur et bénéficiaire) dans les messages et faciliter un dépistage plus efficace des blanchiments d’argent et des sanctions. Cette inclusion des données permet d’améliorer la qualité et les capacités et donc d’élargir la gamme de services actuellement offerts.

Tous les avantages de la norme ISO 20022 s’accompagnent d’un niveau élevé de complexité lors de la migration des normes MT actuelles vers les nouvelles normes MX, car les institutions financières doivent adapter leurs systèmes aux exigences ci-dessous :

- Adopter le nouveau format, service et flux de travail des messages CBPR+

- Élargir la base d’informations sur les paiements et les remises pour prendre en charge les directives relatives aux messages CBPR+

- Harmoniser le processus de migration vers la norme ISO 20022 en alignant les cycles de publication des produits sur les mises à jour des lignes directrices, tant pour les nouveaux systèmes que pour ceux qui ont migré

- Coexister avec l’ancienne norme MT

- Respecter la période de coexistence limitée à trois ans (2022 - 2025)

- Réexaminer et évaluer les changements nécessaires dans les systèmes concernés par CBPR+

Cette période de transition de trois ans sera une période de coexistence entre les normes MX et MT transfrontalières et, au terme de cette période, SWIFT mettra hors service le format MT pour les paiements internationaux.

Pendant cette période, les institutions financières devront migrer progressivement leurs systèmes concernés vers CBPR+ par étapes, mettre en œuvre les deux normes et les flux de travail associés, et décider comment envoyer les messages en fonction de l’état de la migration du côté du destinataire.

Alors, comment les institutions financières peuvent-elles faire face à ces heurts et migrer vers ISO 20022 de la manière la plus simple possible ?

Les institutions financières peuvent choisir une ou plusieurs approches de migration pour leurs systèmes de paiement en fonction des résultats de l’évaluation et de la feuille de route de chaque système. Ces approches comprennent :

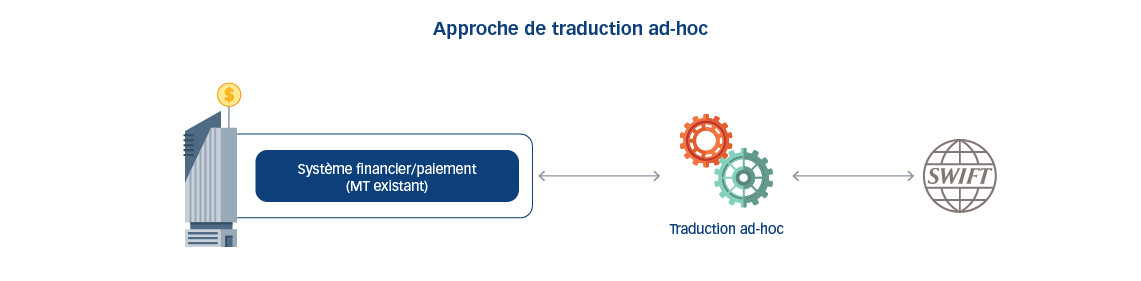

-

Approche de traduction ad-hoc qui convertit les messages MX entrants en formats MT équivalents, ainsi que les messages MT sortants en formats MX équivalents, et prend en charge les messages de signalement et de confirmation requis.

Avantages : Changements minimes ou nuls dans le système de paiement existant, cette approche est considérée comme une phase intermédiaire vers le support natif de la norme ISO 20022.

Inconvénients : N’améliore pas le système actuel en introduisant l’une des nouvelles fonctionnalités de la norme ISO 20022, puisque celles-ci sont adaptées aux capacités existantes.

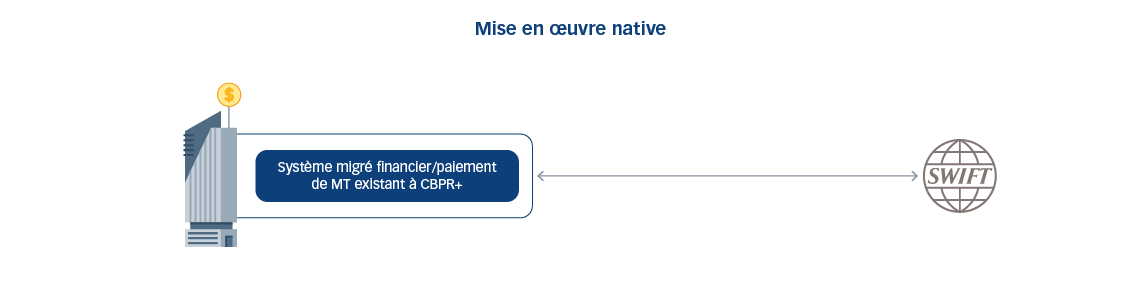

-

Mise en œuvre native qui adopte toute la richesse de la norme ISO 20022.

Avantages : Offre des services nouveaux et plus performants pour le marché et les clients.

Inconvénients : Requiert un investissement lourd et peut nécessiter un temps et des efforts considérables pour s’adapter aux changements dans les systèmes existants et difficiles à changer.

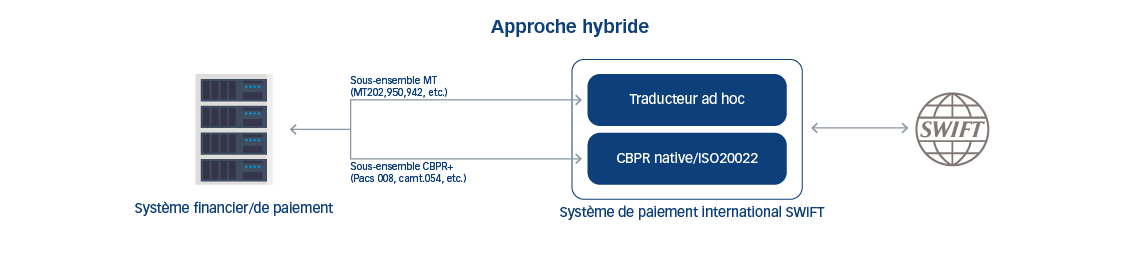

-

Approche hybride qui permet une adoption plus souple de la norme CBPR+, où l’institution financière peut choisir de migrer un sous-ensemble de messages CBPR+ en utilisant un traducteur ad hoc, et d’autres messages en utilisant la mise en œuvre native de la CBPR+/ISO 20022.

En utilisant cette approche, l’institution financière pourra décider quand déployer n’importe lequel des messages CBPR+ du traducteur ad hoc à la mise en œuvre native selon l’évaluation des systèmes de l’institution et la feuille de route des priorités.

Avantages : L’adoption rapide de la CBPR+ et la flexibilité de la mise à niveau vers la CBPR+ native sans délais contraignants ni nécessité de migration complète des systèmes. C’est l’approche préférée des institutions financières qui migrent progressivement vers CBPR+ pendant la période de coexistence.

Inconvénients : Gérer simultanément les approches ad hoc et natives dans un environnement de production peut s’avérer difficile pour les administrateurs et les opérateurs du système.

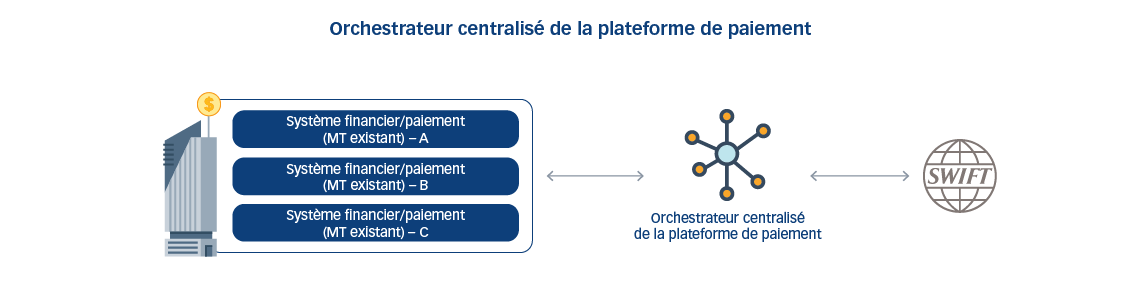

-

Orchestrateur centralisé de la plateforme de paiement qui sert d’intermédiaire entre les systèmes de back-end de l’institution financière et le réseau SWIFT, et prend en charge les approches susmentionnées ainsi que de nouvelles fonctionnalités supplémentaires

Avantages : Aligne l’institution financière sur les meilleures pratiques du contexte des paiements et facilite l’adoption sans heurts des directives, de la richesse et des mises à jour de CBPR+. Il permet également d’utiliser différents types de canaux et de services de paiement tels que Visa Direct, Ripple et Mastercard Send sans avoir d’impact sur les autres systèmes

Inconvénients : Cette approche est préférable si l’institution dispose de plusieurs systèmes financiers affectés ou d’un système difficile à modifier. Le coût de ce type de solution est généralement plus élevé que les autres options et doit être considéré comme faisant partie de l’analyse coût/valeur pendant la phase d’évaluation de chaque système.

-

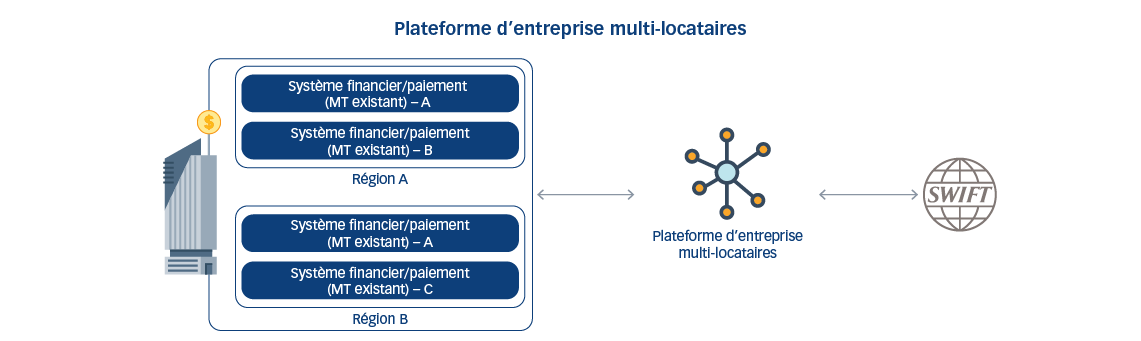

Plateforme d’entreprise multi-locataires qui fait office de plateforme centrale pour les institutions financières, les filiales, les succursales et les bureaux dans différentes régions, et qui est capable de répondre aux règles et réglementations locales en matière d’infrastructure de marché.

Cette approche permet également aux banques centrales de satisfaire et de gérer de multiples institutions financières et/ou un service centralisé où les institutions financières peuvent s’abonner au service et personnaliser leurs intégrations.

Avantages : En plus des avantages mentionnés dans l’approche du centre de paiement centralisé, la plateforme d’entreprise multi-locataires permet de partager les coûts du système entre plusieurs implémentations et fournit une autorité centrale avec des capacités de contrôle et de rapport améliorées. Elle favorise également l’adoption de nouvelles méthodes de paiement et de mises à jour.

Inconvénients : Coûts et efforts opérationnels élevés assumés par le prestataire de services central.

Outre les approches de migration ci-dessus, les systèmes doivent également prendre en charge une ou plusieurs stratégies de déploiement pour répondre à chaque demande et exigence individuelle. Ces stratégies de mise en œuvre comprennent :

- Mise en œuvre en plusieurs phases : Capacité de déployer un sous-ensemble sélectionné de fonctionnalités et de messages à la fois, cette stratégie peut être utile pour les grands systèmes avec de nombreux types de messages de paiement pris en charge.

- Mise en œuvre en une seule phase (Mise en œuvre Big Bang) : Cette option peut convenir aux systèmes qui prennent déjà en charge les messages ISO 20022 et/ou la migration vers CBPR+ ne nécessite pas beaucoup d’efforts - elle correspond le mieux aux approches de migration des traductions ad hoc ou des plateformes de paiement centralisées. L’évaluation des systèmes et l’appétit pour le risque de l’institution jouent un rôle majeur dans la mise en œuvre de cette approche.

- Déploiement progressif (Canary Release) Cette stratégie permet de déployer les changements à un petit sous-ensemble d’utilisateurs/trafic avant de les déployer à l’ensemble des utilisateurs et de l’infrastructure afin de réduire le risque des nouveaux changements liés au CBPR+.

- Mise en œuvre harmonisée : Dans cette stratégie, les cycles de déploiement et la feuille de route du système CBPR+ doivent être alignés sur les nouveaux déploiements et mises à jour des directives CBPR+.

ProgressSoft Payments Hub (PS-PayHub) :

La plateforme de paiement ProgressSoft Payment Hub est une plateforme modulaire complète et de pointe qui traite tous les types de paiement et agit comme un orchestrateur unique pour la gestion des opérations. Elle offre une configuration multi-locataires sur une plateforme centralisée qui prend en charge tous les types de paiement des banques dans les différents pays et régions, les filiales et les institutions financières correspondantes. En outre, grâce à l’architecture modulaire et enfichable de PS-PayHub, le système est capable de prendre en charge toutes les approches de migration et les stratégies de déploiement mentionnées dans ce blog.

La plateforme de pointe PS-PayHub est une solution compatible avec CBPR+ qui aide les institutions financières à migrer vers la norme ISO 20022 avec des changements minimes ou nuls sur les systèmes de back-end.