10 décembre 2023

Stratégies réglementaires pour un paysage des paiements instantanés résilient

Les paiements instantanés, également connus sous le nom de paiements en temps réel ou rapides, ont évolué à un rythme phénoménal, en particulier dans les économies émergentes, et ont eu un rôle de catalyseur pour relancer les activités économiques. Les régulateurs et les gouvernements du monde entier s’efforcent de libérer le potentiel de croissance économique grâce à la transformation numérique, en visant des systèmes de paiements instantanés efficaces et rentables. À l’échelle mondiale, plus de 70 pays ont déjà mis en place des réseaux de paiements instantanés, tandis qu’environ 125 pays sont en train de le faire ou ne l’ont pas encore fait. [1]

En évaluant différentes mises en œuvre mondiales, nous observons de nombreux résultats découlant de l’adoption des paiements instantanés dans ces pays. Ces résultats sont l’innovation introduite par les entreprises, les startups et les décideurs politiques, ainsi que des données et des informations précieuses. En outre, cette adoption élargit les possibilités de collecte des impôts, minimise les difficultés de manipulation des espèces et les coûts associés, et ouvre de nouvelles perspectives pour les services bancaires.

Voici quelques points clés que l’on peut tirer de l’observation de la mise en œuvre des paiements instantanés dans le monde :

- L’inscription sans difficulté, le traitement sans heurts des paiements et l’interopérabilité sont des facteurs critiques de succès pour les régulateurs/opérateurs de systèmes de paiement.

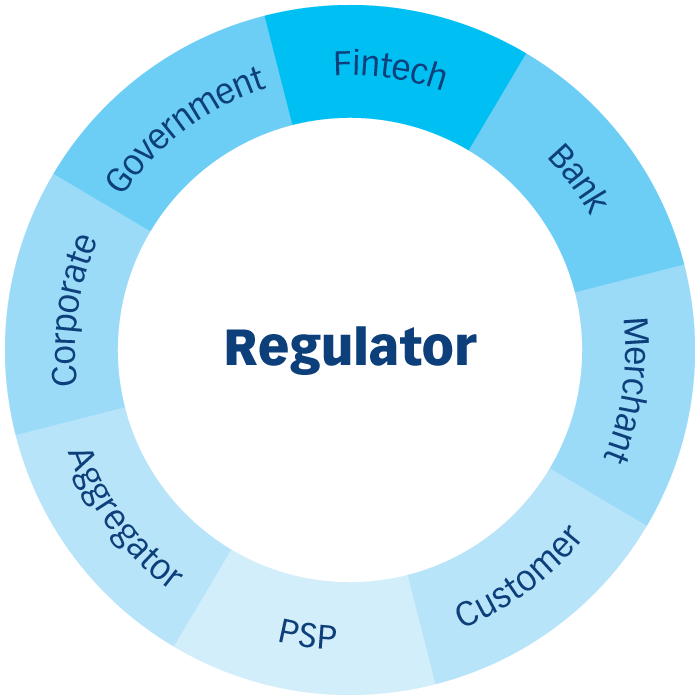

- Les régulateurs et les opérateurs de systèmes de paiement mettent en place un écosystème qui intègre les banques, les fournisseurs de portefeuilles, les entreprises de fintech et les prestataires de services de paiement afin d’exploiter leurs forces respectives et d’assurer la robustesse et le succès du système.

- Les régulateurs considèrent les systèmes de paiements instantanés comme des circuits de paiement alternatifs essentiels qui soutiennent la continuité des activités et atténuent les risques économiques découlant de facteurs géopolitiques.

- Les consommateurs montrent une préférence pour les expériences de paiement numérique et mobile, en utilisant les paiements instantanés.

- Les circuits de paiements instantanés ont rendu les paiements de personne à entreprise plus rentables et plus rapides que les systèmes traditionnels basés sur des cartes.

- Si les paiements de personne à personne constituent la plupart des volumes de paiements instantanés, les paiements instantanés sont particulièrement adaptés pour stimuler l’innovation dans les segments entreprise à client et entreprise à entreprise en raison de leurs capacités flexibles d’orchestration des paiements.

- Le passage des paiements en espèces aux paiements numériques représente une part importante des volumes de paiements instantanés dans les économies émergentes.

- Les systèmes de paiements instantanés sont considérés comme des perturbateurs du marché. Par conséquent, les acteurs établis qui détiennent une part de marché importante peuvent ne pas être incités financièrement à poursuivre de telles innovations.

Les régulateurs doivent évaluer les facteurs qui influencent le niveau d’utilisation des paiements instantanés dans le pays, ils doivent également déterminer comment introduire avec succès les paiements instantanés en tant que système de paiement alternatif qui favorise la continuité des affaires et s’aligne sur les objectifs de la nation.

Pour commencer, il existe un nombre infini de cas d’utilisation que les banques, les institutions financières et les fintechs peuvent mettre en œuvre sur un système de paiements instantanés. Ces cas d'utilisation peuvent être mis en œuvre de manière rentable, avec une flexibilité totale sur l’orchestration des paiements et la prestation de services :

Le choix par le régulateur des cas d’utilisation à introduire, et de la manière dont il le fait, devient crucial pour promouvoir une mise en œuvre efficace de la politique et obtenir des résultats.

Nous observons qu’un degré variable d’implication du régulateur peut donner des résultats différents. Par exemple, l’interface de paiement unifiée (UPI), très populaire en Inde, est mise en œuvre par la National Payments Corporation of India (NPCI), une entité détenue par les banques et réglementée par la Reserve Bank of India (RBI). La NPCI et la RBI ont toujours encouragé l’innovation. En outre, la RBI a ordonné la suppression des frais de paiement pour les particuliers et les entreprises sur le réseau UPI et le gouvernement fédéral accorde des subventions annuelles pour compenser les pertes de revenus des banques. Cela a conduit à une adoption massive de l’UPI dans le pays, avec plus de dix milliards de paiements [2] traités chaque mois.

De même, à Oman, la Banque centrale d’Oman (CBO), l’autorité de régulation financière, a introduit un système de paiements instantanés dans le pays et a activement encouragé les banques et les prestataires de services de paiement à intégrer et à promouvoir cette plateforme. La CBO a également mis en place une politique de tarification équilibrée et rentable pour le système, incitant le public à adopter cette plateforme. En conséquence, le pays a connu une très forte croissance des volumes de paiements instantanés au cours des dernières années.

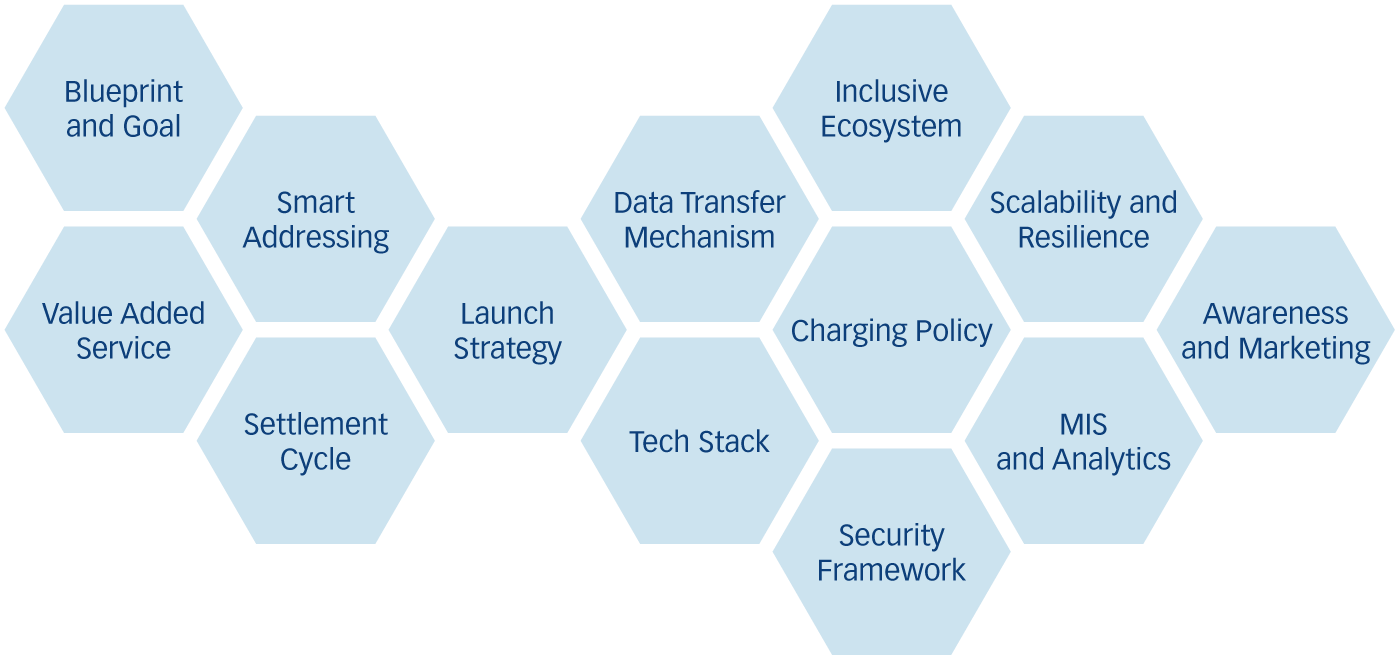

Indépendamment de la voie et des cas d’utilisation choisis par le régulateur, il y a des décisions politiques critiques et des facteurs à prendre en compte, notamment :

- Un objectif et un plan audacieux

L’autorité de régulation doit être profondément convaincue de la nécessité de mettre en œuvre une infrastructure publique numérique pour le bien public, étayée par un objectif et un plan audacieux pour le pays. La mise en place d’une telle plateforme nécessite des efforts de collaboration de la part de toutes les parties prenantes pour mettre en œuvre le système approprié avec les bonnes politiques en place. - Un écosystème inclusif et unifié

La création d'un écosystème inclusif et unifié tirant parti des forces de toutes les parties prenantes, y compris les banques, les commerçants, les prestataires de services de paiement, etc. est la clé du succès des paiements instantanés dans le pays.

- Une architecture sécurisée et dynamique

Établir une architecture de système résiliente et sécurisée qui soit flexible et souple, tout en étant capable de soutenir l’innovation de manière progressive. - Mécanismes de transfert de données

L’interopérabilité du système de paiements instantanés passe par une spécification unifiée du code QR, ainsi que par d’autres mécanismes de transfert de données tels que la communication en champ proche (NFC). - Mécanisme de règlement

Définir un mécanisme de règlement qui permettra au système de fonctionner 24h/24 et 7j/7, tout en veillant à ce que le risque de règlement soit traité efficacement. - Configuration technologique évolutive

Le choix d’une configuration technologique évolutive et résiliente pour répondre aux besoins croissants de l’entreprise et de la capacité est très important pour un réseau de paiements instantanés durable. - Politique de tarification

Le régulateur devrait établir une politique de tarification des paiements bien équilibrée, abordable pour les consommateurs et les entreprises, tout en restant viable pour les parties prenantes, afin d’encourager l’innovation continue. - Méthodes d’adressage

Le système d’adressage intelligent choisi devrait avoir plus d’une méthode d’adressage comme le numéro mobile, l’adresse alphanumérique et d’autres numéros d’identification nationaux, ce qui aura un avantage à long terme dans la construction de nouveaux cas d’utilisation sur le réseau de paiement instantané. - PSP et fintechs

Les prestataires de services de paiement (PSP) et les fintechs peuvent jouer un rôle important en apportant de l’innovation dans l’espace de paiement, d’où la nécessité d’étudier la viabilité de la séparation entre les institutions titulaires de comptes et les prestataires de services d’initiation de paiement (PISP). - Systèmes d’information de gestion (MIS) et analytique

Les systèmes d’information de gestion et d’analyse sont essentiels pour mesurer et contrôler les performances de la plateforme, ce qui constituera un apport important pour faciliter le développement des innovations futures. - Stratégie de lancement

Les régulateurs doivent créer une stratégie de lancement pour le système, en impliquant toutes les parties prenantes clés dans le lancement initial, et fournir une feuille de route assortie d’un calendrier pour le déploiement de fonctionnalités et de services supplémentaires. - Programme de sensibilisation

Comme il s’agira d'un nouveau système de paiement, l’image de marque, un marketing efficace et la mise en œuvre d’un programme de sensibilisation sont des tâches nécessaires qui requièrent des investissements et l’attention du régulateur et des parties prenantes. Cela est essentiel pour uniformiser les messages et encourager l’adaptation de masse.

Conclusion

Une décision politique efficace est impérative pour obtenir un succès durable dans les initiatives de paiements instantanés. En outre, la collaboration avec les fournisseurs de solutions de paiement et l’étude des expériences d’autres pays ayant des cas d’utilisation similaires peuvent fournir des indications précieuses sur ce qui fonctionne et ce qui ne fonctionne pas. En combinant ces stratégies, les régulateurs et les parties prenantes peuvent ouvrir la voie à un écosystème de paiement instantané robuste en utilisant les lignes directrices résumées ci-dessous :

- Élaborer un plan détaillé pour les circuits de paiements instantanés, en définissant clairement les cas d'utilisation prévus pour la mise en œuvre.

- Identifier les principales parties prenantes qui feront partie de l’écosystème et promouvoir activement la collaboration entre les secteurs public et privé.

- Acquérir une technologie et un ensemble de solutions qui non seulement répondent aux besoins actuels, mais offrent également la flexibilité nécessaire pour répondre aux exigences futures et à l’évolution de la dynamique du marché.

- Établir des procédures opérationnelles normalisées (POS) avec une politique de tarification et formuler une stratégie de lancement bien définie.