10 декабря 2023 г.

Стратегии законодательного регулирования для создания устойчивых систем мгновенных платежей

Эволюция мгновенных платежей, также известных как платежи в режиме реального времени или быстрые платежи, идет феноменально быстрыми темпами, особенно в регионах с развивающейся экономикой, где этот вид платежей стал катализатором развития экономической деятельности. В разных странах мира регуляторы и правительства ставят своей задачей раскрытие потенциала экономического роста с помощью цифровой трансформации и предпринимают попытки создать собственные эффективные и экономически выгодные системы мгновенных платежей. В общемировом масштабе более 70 стран уже запустили подобные системы, а около 125 стран либо находятся в процессе их внедрения, либо собираются это сделать[1]. [1]

Анализируя результаты внедрения мгновенных платежей в разных странах мира, мы можем наблюдать реальные изменения, к которым привело осуществление подобных проектов, а именно – многочисленные инновации, внедренные корпорациями, стартапами и директивными органами, а также ценные аналитические данные и информационное обеспечение управления. Кроме того, мгновенные платежи расширяют возможности для сбора налогов, сокращают до минимума трудности и затраты, связанные с обращением наличных денег, а также открывают новые перспективы для банковских услуг.

Вот несколько ключевых выводов или обобщений, которые мы можем сделать, наблюдая за внедрением мгновенных платежей в разных странах мира:

- Для регуляторов/операторов платежных систем важнейшими факторами успеха являются упрощение процедуры регистрации, бесперебойная обработка платежей и интероперабельность.

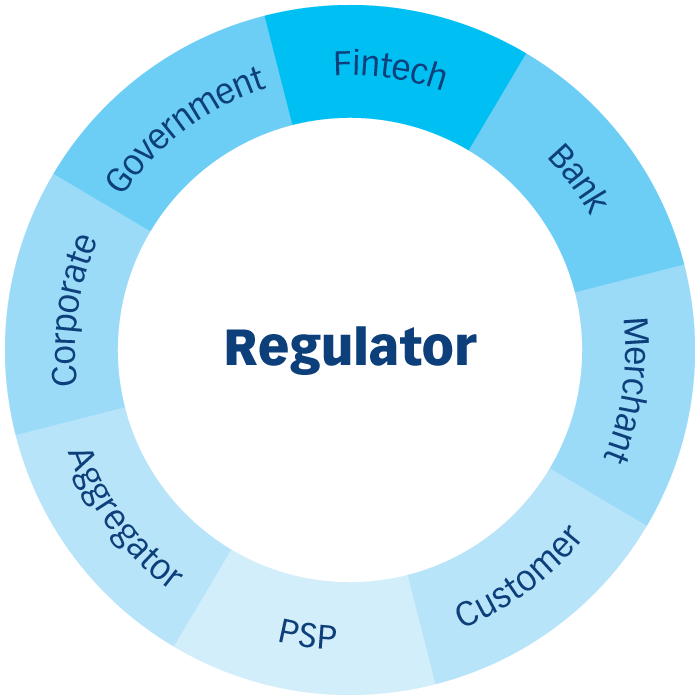

- Регуляторы и операторы платежных систем создают экосистему, которая объединяет в себе банки, провайдеров кошельков, финтех-компании и поставщиков платежных услуг и благодаря этому позволяет использовать сильные стороны каждого участника, что обеспечивает надежность и успешность такой системы.

- Регуляторы рассматривают системы мгновенных платежей как совершенно необходимую альтернативную инфраструктуру для осуществления платежей, которая позволяет поддерживать непрерывность бизнеса и снижать экономические риски, связанные с геополитическими факторами.

- Потребители отдают предпочтение цифровым и мобильным приложениям для осуществления мгновенных платежей.

- Платформы мгновенных платежей позволили снизить стоимость платежей физического лица предприятиям (P2B) и ускорили их выполнение по сравнению с традиционными системами, в которых используются банковские карты.

- Хотя большую часть всего объема мгновенных платежей составляют операции между физическими лицами (P2P), мгновенные платежи могут оказаться эффективным инструментом для стимулирования инноваций и в других сегментах благодаря гибким возможностям оркестровки таких транзакций, особенно это касается сегментов «бизнес для потребителя» (B2C) и «бизнес для бизнеса» (B2B).

- Значительная доля мгновенных платежей в странах с развивающейся экономикой обусловлена переходом от наличных платежей к цифровым.

- Системы мгновенных платежей считаются мощным фактором, способным нарушить традиционные устои в платежной сфере, вот почему у многих состоявшихся участников со значительной долей рынка нет финансового стимула для внедрения подобных инноваций.

Регуляторы должны проанализировать все аспекты, влияющие на уровень использования мгновенных платежей в стране, и определить пути успешного внедрения этих систем как альтернативных платежных платформ, которые бы обеспечивали непрерывность бизнеса и соответствовали общенациональным целям.

Для начала отмечу, что существует бесконечное количество сценариев использования (use cases), которые могут быть реализованы банками, финансовыми учреждениями и финтех-компаниями в системе мгновенных платежей, причем без существенных дополнительных затрат и с обеспечением полной гибкости в оркестровке платежей и предоставлении услуг:

Эффективность и успешность политики регулятора полностью зависят от его выбора сценариев использования мгновенных платежей и способов их реализации.

По нашим наблюдениям, результаты во многом определяет степень участия регулятора. Например, в Индии за внедрение широко используемой сети «Единый платежный интерфейс» (Unified Payments Interface, UPI) отвечала Национальная платежная корпорация Индии (National Payments Corporation of India, NPCI). Эта организация находится в собственности банков, а регулированием ее деятельности занимается Резервный банк Индии (Reserve Bank of India, RBI). NPCI и RBI всегда приветствовали использование инноваций. Так, RBI распорядился отменить комиссию за платежи в сети UPI для частных лиц и предприятий, а федеральное правительство компенсирует банкам потерю таких комиссионных доходов ежегодными субсидиями. Благодаря этому в Индии пользователи приняли UPI, подтверждением чему является более десяти миллиардов платежей, обрабатываемых в этой сети каждый месяц[2]. [2]

Похожая ситуация была в Омане. Центральный банк Омана (ЦБO) как финансовый регулятор страны запустил систему мгновенных платежей и всячески мотивировал банки и поставщиков платежных услуг интегрировать и продвигать эту платформу. ЦБO также разработал и внедрил сбалансированную и экономически эффективную политику формирования тарифов за пользование системой, таким образом стимулируя население использовать эту платформу. В результате этого последние несколько лет в стране наблюдается значительный рост объемов мгновенных платежей.

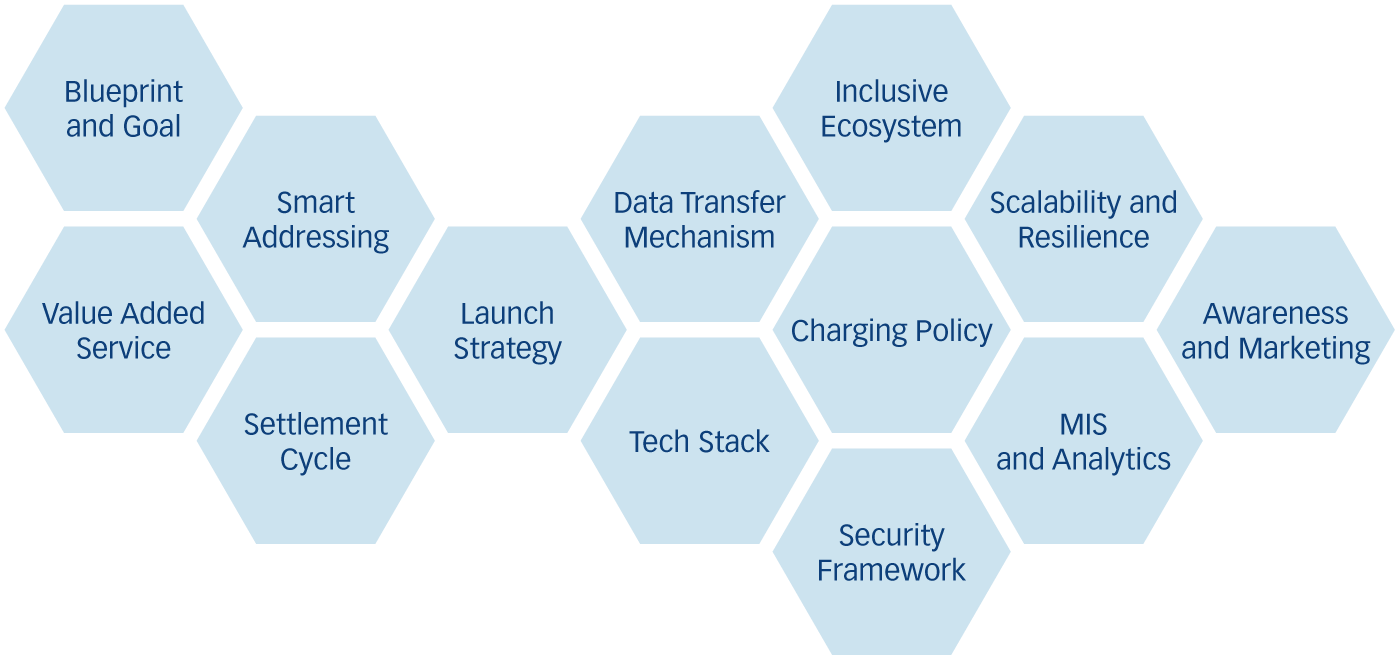

Независимо от способа внедрения и сценариев использования, выбранных регулятором для системы мгновенных платежей, существует целый ряд аспектов, связанных с реализацией такой политики, в отношении которых должны быть приняты взвешенные и ответственные решения, в частности:

- Амбициозная цель и план

Помимо глубокой убежденности в необходимости внедрения цифровой государственной инфраструктуры на благо общества, регулятор должен определить амбициозные цели и разработать план ее развития для страны. Для внедрения такой платформы и запуска полноценной системы нужны совместные усилия всех заинтересованных сторон и эффективная политика регулятора. - Инклюзивная единая экосистема

Для успешности мгновенных платежей в стране ключевым фактором является создание инклюзивной единой экосистемы, позволяющей максимально эффективно использовать сильные стороны всех заинтересованных сторон, среди которых банки, торговые компании, поставщики платежных услуг и другие участники.

- Безопасная и динамическая архитектура

Создание для системы мгновенных платежей отказоустойчивой архитектуры с высоким уровнем безопасности, к тому же гибкой и динамичной, а также способной поддерживать инновации по мере их внедрения. - Механизмы передачи данных

Разработка единой спецификации QR-кодов и выбор других механизмов передачи данных, например, таких как технология беспроводной высокочастотной связи малого радиуса действия (NFC), для обеспечения интероперабельности системы мгновенных платежей. - Механизм расчетов

Определение параметров механизма расчетов, чтобы обеспечить функционирование системы в режиме 24/7 и без выходных, а также разработка эффективных подходов к минимизации расчетного риска. - Масштабируемый технологический стек

Выбор масштабируемого и устойчивого технологического стека для поддержки возрастающих потребностей бизнеса и требований к производительности имеет решающее значение для создания сети мгновенных платежей, отвечающей принципам устойчивого развития. - Политика тарификации

Регулятору следует разработать хорошо сбалансированную политику формирования тарифов, учитывающую интересы как потребителей, так и бизнеса, которая бы при этом обеспечивала устойчивое развитие всех заинтересованных сторон; это будет способствовать постоянному внедрению инноваций. - Методы адресации

Выбранная система смарт-адресации должна предусматривать более одного метода адресации, например номер мобильного телефона, буквенно-цифровой адрес и другие национальные идентификационные номера. Это даст преимущество в долгосрочной перспективе при создании новых сценариев использования в системе мгновенных платежей. - ППУ и финтех-компании

Поставщики платежных услуг (ППУ) и финтех-компании могут сыграть важную роль во внедрении инноваций в платежное пространство, поэтому следует изучить целесообразность разграничения учреждений-хранителей счетов и поставщиков услуг по инициированию платежей (PISP). - Информационные системы управления (MIS) и аналитика

MIS-системы и аналитика необходимы для измерения и мониторинга производительности платформы. Эти инструменты предоставляют важные данные, которые используются при разработке будущих инноваций. - Стратегия запуска

Регуляторы должны разработать стратегию запуска системы и привлечь всех ключевых заинтересованных сторон для участия в этом процессе, а также предоставить план-график развертывания дополнительных функций и услуг с четко установленными сроками. - Программа по информированию населения

Поскольку это будет новая платежная система, то необходимо провести брендинг и эффективный маркетинг, а также программу по информированию населения, а эти задачи требуют инвестиций и внимания со стороны регулятора и заинтересованных сторон – все это очень важно для обеспечения единого стандарта обмена сообщениями и массового принятия системы пользователями.

Заключение

Для достижения устойчивого успеха в инициативах по внедрению мгновенных платежей регулятору необходимо разработать эффективную политику. К тому же сотрудничество с поставщиками платежных решений и изучение опыта других стран с аналогичными сценариями использования могут дать бесценную информацию о том, какие подходы работают, а какие нет. Объединив эти стратегии, регуляторы и заинтересованные стороны могут подготовить благодатную почву для создания полноценной экосистемы мгновенных платежей, используя приведенные ниже обобщающие рекомендации:

- Разработайте комплексный план внедрения инфраструктуры мгновенных платежей, четко определив предполагаемые сценарии использования для дальнейшей реализации в системе.

- Определите ключевые заинтересованные стороны, которые станут частью экосистемы, и активно развивайте сотрудничество между государственным и частным секторами.

- Приобретите стек технологий и решений, которые позволят вашей системе не только выполнять текущие потребности, но и обеспечат ей необходимую гибкость, чтобы удовлетворять будущие требования и всегда соответствовать меняющейся динамике рынка.

- Разработайте Стандартные операционные процедуры (СОП) вместе с политикой формирования тарифов и тщательно продумайте стратегию запуска.