2. Juni 2022

ISO 20022-Migrationsansätze und -strategien

ISO 20022 ist der aufkommende Messaging-Standard für Zahlungsmarktinfrastrukturen (MIs) auf der ganzen Welt, von Großbetragszahlungssystemen (HVPs) und Kleinbetragszahlungssystemen (LVPs) bis hin zu den Wertpapier- und Devisenmärkten (FX). Darüber hinaus ist der Standard in letzter Zeit zum globalen Standard für grenzüberschreitende Zahlungen geworden, um die Interoperabilität zwischen inländischen und internationalen Zahlungen zu harmonisieren und den Kunden ein einheitliches Erlebnis zu bieten.

Die grenzübergreifende einsatzfertige Zahlungs- und Berichterstattung-Plus (CBPR)+-Lösung-Spezifikation wurde erstellt, um die ISO 20022-Nutzungsrichtlinien für grenzübergreifende Zahlungen und Bargeldmeldungen im SWIFT-Netzwerk festzulegen. Dadurch erhalten die Partei-Informationen in den Nachrichten mehr Details (Zahler und Zahlungsempfänger) und dadurch werden effizientere Überprüfungen zur Geldwäsche und Sanktionen ermöglicht. Mit einer solchen Daten-Inklusivität wird eine bessere Qualität und bessere Fähigkeiten gewonnen, was die Erweiterung der derzeit angebotenen Dienstleistungen ermöglicht.

Mit all den Vorteilen von ISO 20022 geht eine hohe Komplexität bei der Migration der aktuellen alten MT-Standards auf die neuen MX-Standards einher, da von Finanzinstituten erwartet wird, dass sie ihre Systeme auf die folgenden Anforderungen ausrichten:

- Das/den neue CBPR+-Nachrichtenformat, -service und -workflow übernehmen

- Zahlungs- und Überweisungsinformationen erweitern, um die Richtlinien für CBPR+-Nachrichten zu unterstützen

- Den ISO 20022-Migrationsprozess harmonisieren, indem Sie die Produktfreigabezyklen an die Richtlinienaktualisierungen für neue und migrierte Systeme anpassen

- Koexistieren mit dem alten MT-Standard

- Einhaltung der beschränkten dreijährigen Koexistenzfrist (2022 – 2025)

- Überprüfung und Bewertung der erforderlichen Änderungen in Systemen, die von CBPR+ beeinflusst werden

Die dreijährige Übergangsfrist wird eine Koexistenzfrist zwischen den grenzüberschreitenden MX- und MT-Standards sein, und nach Ablauf dieser Frist wird SWIFT das MT-Format für internationale Zahlungen außer Betrieb nehmen.

Während dieser Zeit sollten Finanzinstitute ihre betroffenen Systeme langsam stufenweise auf die CBPR+-Lösung migrieren, sowohl Standards als auch zugehörige Workflows implementieren und basierend auf dem Migrationsstatus auf der Empfängerseite entscheiden, wie die Nachrichten versendet werden.

Wie also können Finanzinstitute diese Begegnungen angehen und so nahtlos wie möglich auf ISO 20022 migrieren?

Finanzinstitute können basierend auf den Bewertungsergebnissen und der Roadmap für jedes System einen oder mehrere Migrationsansätze für ihre Zahlungssysteme auswählen. Zu diesen Ansätzen gehören:

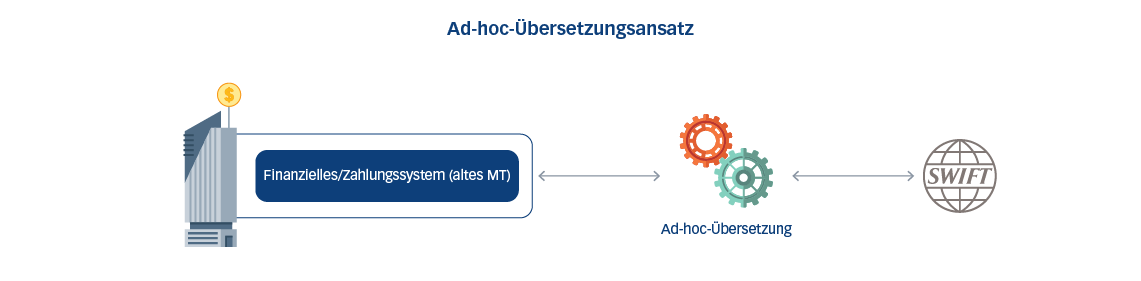

-

Ad-hoc-Übersetzungsansatz, der eingehende MX-Nachrichten in äquivalente alte MT-Formate sowie ausgehende MT-Nachrichten in äquivalente MX-Formate umwandelt und erforderliche Berichts- und Bestätigungsnachrichten unterstützt.

Vorteile: Minimale bis keine Änderungen am bestehenden Zahlungssystem und als Zwischenphase zur nativen Unterstützung von ISO 20022 angesehen

Nachteile: Verbessert das aktuelle System nicht durch die Einführung einer der neuen ISO 20022-Funktionalitäten, da sie auf die Altfunktionen abgestimmt sind

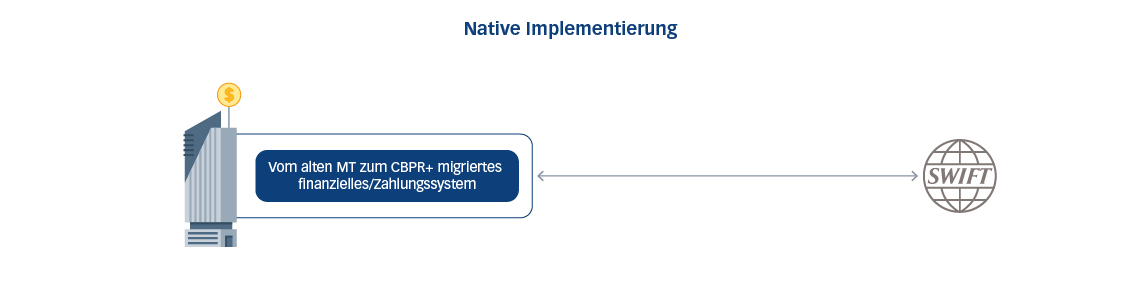

-

Native Implementierung, die den vollen Umfang von ISO 20022 übernimmt.

Vorteile: Bietet zusätzliche und erweiterte Dienstleistungen für Markt und Kunden

Nachteile: Erfordert erhebliche Investitionen und kann erheblichen Zeit- und Arbeitsaufwand erfordern, um sich an die Änderungen in älteren/schwer zu ändernden Systemen anzupassen

-

Hybrider Ansatz, der eine reibungslosere Einführung von CBPR+ ermöglicht, bei dem das Finanzinstitut eine Untergruppe von CBPR+-Nachrichten mit einem Ad-hoc-Übersetzer und andere Nachrichten mit nativer CBPR+/ISO 20022-Implementierung migrieren kann.

Mit diesem Ansatz kann das Finanzinstitut entscheiden, wann eine der CBPR+-Nachrichten vom Ad-hoc-Übersetzer zur nativen Implementierung gemäß der Systembewertung und Prioritäts-Roadmap des Instituts eingeführt werden soll.

Vorteile: Schnelle Einführung von CBPR+ und Flexibilität zur Aktualisierung auf ein natives CBPR+ ohne anstrengende Fristen und die Notwendigkeit einer vollständigen Systemmigration. Dies ist der bevorzugte Ansatz für Finanzinstitute, die während der Koexistenzfrist schrittweise auf CBPR+ migrieren

Nachteile: Die gleichzeitige Handhabung von Ad-hoc- und nativen Ansätzen in einer Produktionsumgebung kann für Systemadministratoren und -betreiber eine Herausforderung darstellen

-

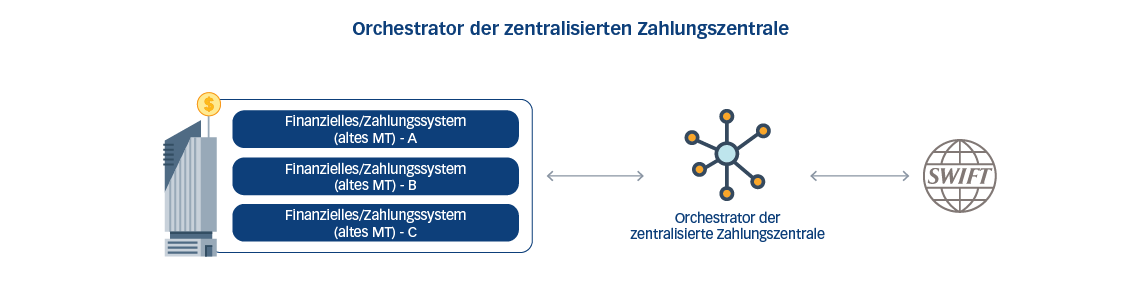

Orchestrator der zentralisierten Zahlungszentrale, der als Vermittler zwischen den Back-End-Systemen des Finanzinstituts und dem SWIFT-Netzwerk fungiert, und unterstützt die oben genannten Ansätze sowie neue Zusatzfunktionen

Vorteile: Passt das Finanzinstitut an die bewährten Verfahren der Zahlungslandschaft an und erleichtert die nahtlose Übernahme von CBPR+-Richtlinien, -Reichweiten und -Aktualisierungen. Das System kann auch die Verwendung verschiedener Arten von Zahlungskanälen und -diensten wie Visa Direct, Ripple und Mastercard Send ermöglichen, ohne andere Systeme zu beeinträchtigen

Nachteile: Dieser Ansatz wird bevorzugt, wenn mehrere betroffene Finanzsysteme innerhalb des Instituts vorhanden sind oder ein System schwer zu ändern ist. Die Kosten dieser Art von Lösung sind in der Regel höher als die der anderen Optionen und sollten als Teil der Kosten-Nutzen-Analyse während der Bewertungsphase jedes Systems berücksichtigt werden

-

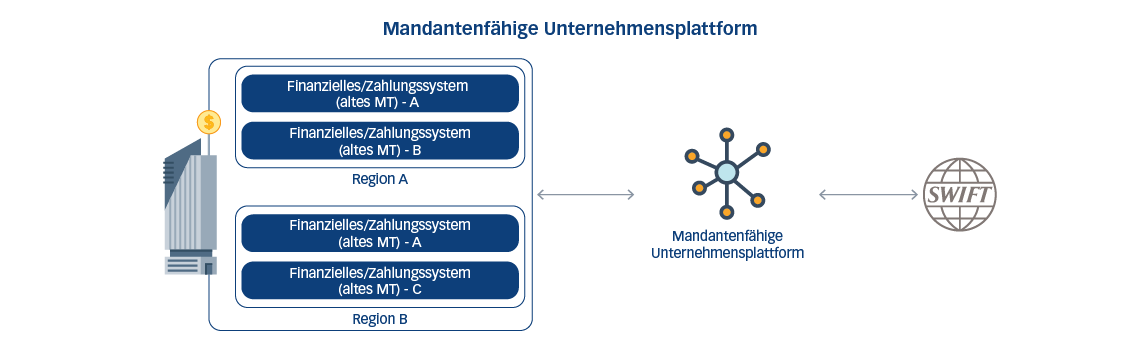

Mandantenfähige Unternehmensplattform, die als zentrale Plattform für Finanzinstitute, Tochtergesellschaften, Niederlassungen und Büros in verschiedenen Regionen fungiert und in der Lage ist, lokale Marktinfrastrukturregeln und -vorschriften zu erfüllen.

Dieser Ansatz nutzt auch die Möglichkeit, mehrere Finanzinstitute durch Zentralbanken und/oder einer zentralisierten Dienstleistung zu bedienen und zu verwalten, bei dem Finanzinstitute die Dienstleistung abonnieren und ihre Integrationen anpassen können.

Vorteile: Neben den Vorteilen des Ansatzes der zentralisierten Zahlungszentrale bietet die mandantenfähige Unternehmensplattform die Möglichkeit, Systemkosten auf mehrere Implementierungen aufzuteilen und bietet einer zentralen Behörde verbesserte Überwachungs-/Berichtsfunktionen. Sie fördert auch die Akzeptanz neuer Zahlungsmethoden und Aktualisierungen

Nachteile: Hoher Kosten- und Betriebsaufwand durch den zentralen Dienstleister

Neben den oben genannten Migrationsansätzen sollten die Systeme auch eine oder mehrere Markteinführungsstrategien unterstützen, um jedem individuellen Bedarf und jeder Anforderung gerecht zu werden. Zu diesen Implementierungsstrategien gehören:

- Implementierung in mehreren Phasen: Durch die Möglichkeit, eine ausgewählte Teilmenge von Funktionen und Nachrichten gleichzeitig bereitzustellen, kann diese Strategie für große Systeme mit vielen Arten von unterstützten Zahlungsnachrichten nützlich sein

- Einphasige Implementierung (Big Bang-Implementierung): Diese Option kann für Systeme geeignet sein, die bereits ISO 20022-Nachrichten unterstützen und/oder die Migration auf CBPR+ erfordert keinen großen Aufwand - sie passt am besten zu Ad-hoc-Übersetzungen oder Migrationsansätzen. Die Systembewertung und die Risikobereitschaft der Institute spielen eine wichtige Rolle bei der Implementierung dieses Ansatzes

- Canary Release: Durch diese Strategie können die Änderungen bei einer kleinen Teilmenge von Benutzern/Verkehr eingeführt, bevor sie für alle Benutzer und die Infrastruktur bereitgestellt wird, um das Risiko der neuen CBPR+-bezogenen Änderungen zu verringern

- Harmonisierte Implementierung: Bei dieser Strategie sollten die Veröffentlichungszyklen und die Roadmap des CBPR+-Systems an die neuen Veröffentlichungen und Aktualisierungen der CBPR+-Richtlinien angepasst werden

ProgressSoft-Zahlungszentrale (PS-PayHub):

Die Zahlungszentrale von ProgressSoft ist eine fortschrittliche, vollwertige, modulare Plattform, die alle Zahlungsarten verarbeitet und als einzelner Orchestrator für das Transaktionsmanagement fungiert. Sie bietet eine mandantenfähige Einrichtung über eine zentrale Unternehmensplattform, die die vollständigen Zahlungsarten der Banken in verschiedenen Ländern und Regionen, Tochtergesellschaften und entsprechenden Finanzinstituten unterstützt. Darüber hinaus ist das System aufgrund der modularisierten und steckbaren Architektur von PS-PayHub in der Lage, alle vorgestellten Migrationsansätze und Markteinführungsstrategien, die in diesem Blog erwähnt werden, zu unterstützen.

Die grenzübergreifende einsatzfertige Zahlungs- und Berichterstattung-Plus (CBPR)+-fähige Lösung, die Finanzinstitute bei der Migration auf ISO 20022 mit minimalen bis keinen Änderungen an Back-End-Systemen unterstützt.