10. Dezember 2023

Regulierungsstrategien für eine robuste Landschaft der Sofortzahlungen

Das Tempo der Entwicklung von Sofortzahlungen, auch bekannt als Echtzeit- oder Schnellzahlungen, ist phänomenal, insbesondere in den Schwellenländern, und hat als Auslöser für die Ankurbelung der Wirtschaftstätigkeit gewirkt. Aufsichtsbehörden und Regierungen auf der ganzen Welt streben danach, das wirtschaftliche Wachstumspotenzial durch die digitale Transformation zu erschließen und streben effiziente und kostengünstige Sofortzahlungssysteme an. Weltweit haben mehr als 70 Länder bereits Sofortzahlungsnetzwerke eingeführt, während etwa 125 Länder entweder gerade dabei sind, sie einzuführen oder dies noch tun müssen. [1]

Bei der Bewertung verschiedener globaler Implementierungen können wir zahlreiche Ergebnisse feststellen, die sich aus der Einführung von Sofortzahlungen in diesen Ländern ergeben. Diese Ergebnisse sind Innovationen, die von Unternehmen, Start-Up-Unternehmen und politischen Entscheidungsträgern eingeführt werden, sowie wertvolle Daten und Erkenntnisse. Zudem erweitert diese Einführung die Möglichkeiten der Steuererhebung, minimiert die Schwierigkeiten bei der Bargeldbearbeitung und die damit verbundenen Kosten und eröffnet neue Möglichkeiten für Bankdienstleistungen.

Hier sind einige wichtige Hinweise oder Highlights, die wir aus der Beobachtung der weltweiten Umsetzung von Sofortzahlungen gewinnen können:

- Reibungslose Anmeldung, nahtlose Zahlungsabwicklung und Interoperabilität sind entscheidende Erfolgsfaktoren für Aufsichtsbehörden/Betreiber von Zahlungssystemen.

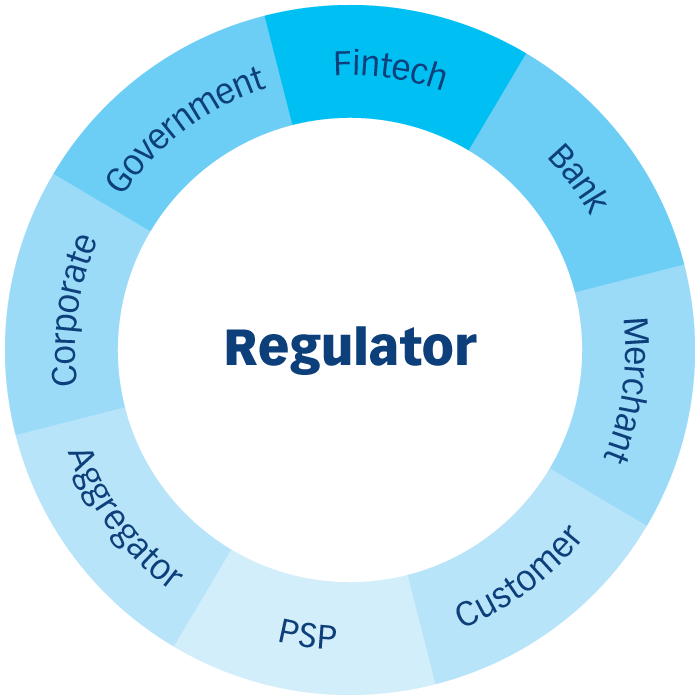

- Aufsichtsbehörden und Betreiber von Zahlungssystemen bauen ein Ökosystem auf, das Banken, Geldbörse-Anbieter, Fintech-Unternehmen und Zahlungsdienstleister umfasst, um ihre jeweiligen Stärken zu nutzen und die Robustheit und den Erfolg des Systems sicherzustellen.

- Die Aufsichtsbehörden betrachten Sofortzahlungssysteme als wichtige alternative Zahlungswege, die die Geschäftskontinuität unterstützen und wirtschaftliche Risiken aufgrund geopolitischer Faktoren mindern.

- Die Verbraucher bevorzugen digitale und mobile Zahlungserlebnisse und nutzen Sofortzahlungen.

- Sofortige Zahlungssysteme haben Person-to-Business-Zahlungen im Vergleich zu herkömmlichen kartenbasierten Systemen kostengünstiger und schneller gemacht.

- Während Person-to-Person-Zahlungen den größeren Anteil am Volumen der Sofortzahlungen ausmachen, eignen sich Sofortzahlungen aufgrund ihrer flexiblen Orchestrierungsmöglichkeiten besonders für die Förderung von Innovationen im Business-to-Customer- und Business-to-Business-Abschnitt.

- Die Umstellung von Bargeldzahlungen auf digitale Zahlungen macht einen großen Teil des Volumens der Sofortzahlungen in den Schwellenländern aus.

- Sofortzahlungssysteme werden im Markt als bahnbrechend angesehen. Daher haben etablierte Marktteilnehmer mit großem Marktanteil möglicherweise keinen finanziellen Anreiz, solche Innovationen nachzugehen.

Die Aufsichtsbehörden sollten die Faktoren bewerten, die das Ausmaß der Nutzung von Sofortzahlungen im Land beeinflussen. Außerdem müssen sie herausfinden, wie Sofortzahlungen erfolgreich als alternatives Zahlungssystem eingeführt werden können, das die Kontinuität des Geschäftsbetriebs fördert und mit den Zielen des Landes übereinstimmt.

Zunächst einmal gibt es eine unendliche Anzahl von Anwendungsfällen, die Banken, Finanzinstitute und Fintechs mit einem Sofortzahlungssystem umsetzen können. Solche Anwendungsfälle können kostengünstig implementiert werden, wobei die Zahlungsabwicklung und die Bereitstellung der Dienstleistungen völlig flexibel sind:

Die Entscheidung der Aufsichtsbehörde, welche Anwendungsfälle eingeführt werden und wie das passiert, ist entscheidend für die wirksame Implementierung der Richtlinie und den Erfolg.

Wir stellen fest, dass ein unterschiedlicher Grad der Beteiligung der Aufsichtsbehörde zu unterschiedlichen Ergebnissen führen kann. So wird beispielsweise die beliebte Unified Payments Interface (UPI) in Indien von der National Payments Corporation of India (NPCI) eingeführt, einem Rechtsträger, der sich im Besitz von Banken befindet und von der Reserve Bank of India (RBI) reguliert wird. Die NPCI und die RBI haben Innovationen konsequent gefördert. Darüber hinaus hat die RBI angeordnet, Personen und Unternehmen die Gebühren für Zahlungen über das UPI-Netzwerk zu erlassen, und die Bundesregierung gewährt jährliche Zuschüsse, um die Banken für Einnahmeverluste zu entschädigen. Dass hat zur massenhaften Einführung von UPI im Land geführt, wobei jeden Monat mehr als zehn Milliarden Zahlungen [2] verarbeitet werden.

In ähnlicher Weise hat die Zentralbank von Oman (CBO), die Finanzaufsichtsbehörde des Landes, ein Sofortzahlungssystem eingeführt und Banken und Zahlungsdienstleister aktiv aufgefordert, diese Plattform zu integrieren und zu fördern. Die CBO hat außerdem eine ausgewogene und kostengünstige Gebührenpolitik für das System eingeführt, die Anreize für die Öffentlichkeit zur Nutzung dieser Plattform schafft. Infolgedessen hat das Land in den letzten Jahren ein bemerkenswertes Wachstum bei den Sofortzahlungen zu verzeichnen.

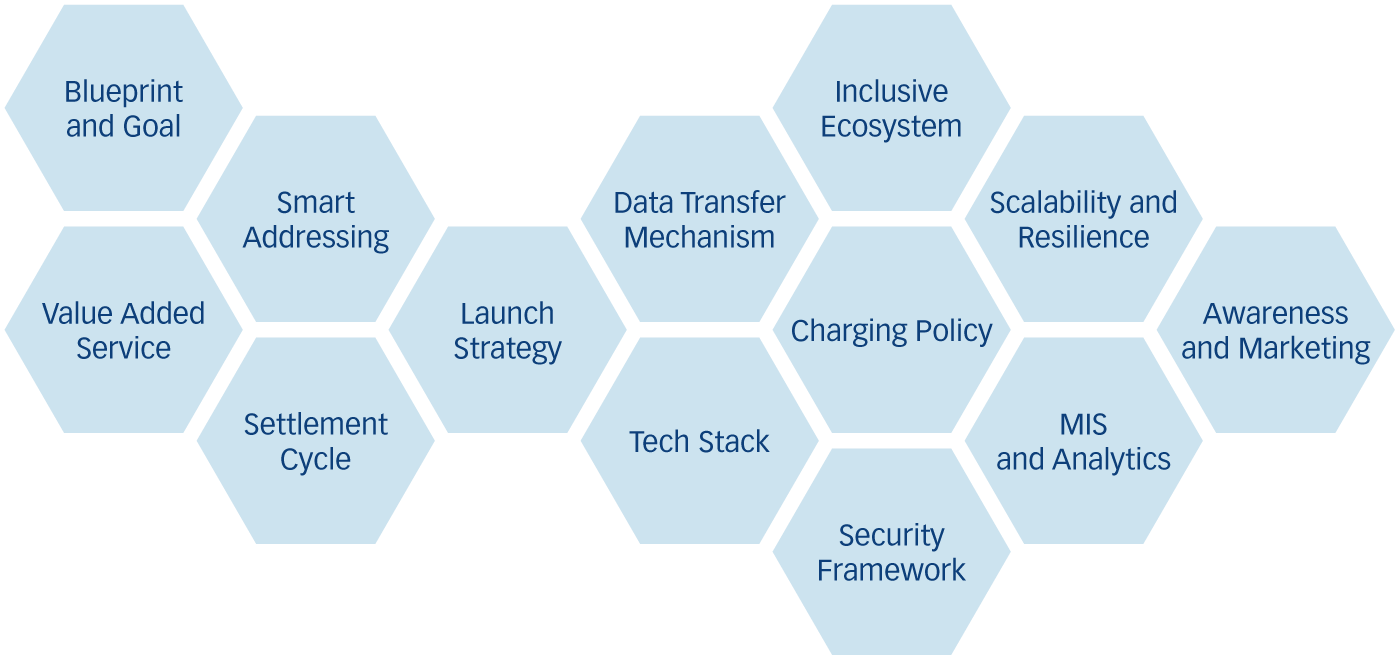

Unabhängig davon, welchen Weg und welche Anwendungsfälle die Aufsichtsbehörde wählt: Wichtige politische Entscheidungen und Faktoren sind zu berücksichtigen. Dazu gehören:

- Ehrgeiziges Ziel und Plan

Die Aufsichtsbehörde muss die grundlegende Überzeugung haben, eine digitale öffentliche Infrastruktur zum Wohle der Allgemeinheit zu schaffen, die durch ein kühnes Ziel und einen Plan für das Land untermauert wird. Die Erstellung einer solchen Plattform erfordert gemeinsame Anstrengungen aller Akteure, um ein geeignetes System mit den richtigen Maßnahmen zu schaffen. - Integratives und einheitliches Ökosystem

Die Schaffung eines integrativen und einheitlichen Ökosystems, das die Stärken aller Akteure wie Banken, Händler, Zahlungsdienstleister usw. nutzt, ist der Schlüssel zum Erfolg von Sofortzahlungen im Land.

- Sichere und dynamische Architektur

Der Aufbau einer robusten und sicheren Systemarchitektur, die flexibel und agil ist und gleichzeitig in der Lage ist, schrittweise Innovationen zu unterstützen. - Mechanismen der Datenübertragung

Eine wichtige Voraussetzung für die Interoperabilität des Sofortzahlungssystems ist eine einheitliche QR-Code-Spezifikation sowie andere Datenübertragungsmechanismen wie die Nahfeldkommunikation (NFC). - Abwicklungsmechanismus

Die Festlegung eines Abwicklungsmechanismus, mit dem das System rund um die Uhr arbeiten kann, und gleichzeitig sicherstellt, dass das Abwicklungsrisiko wirksam behandelt wird. - Skalierbarer Technologie-Stack

Die Auswahl eines skalierbaren und stabilen Technologie-Stacks, der den wachsenden Geschäfts- und Kapazitätsanforderungen gerecht wird, ist für ein nachhaltiges Sofortzahlungsnetzwerk von entscheidender Bedeutung. - Gebührenpolitik

Die Aufsichtsbehörde sollte eine ausgewogene Gebührenpolitik festlegen, die sowohl für Verbraucher als auch für Unternehmen erschwinglich ist und gleichzeitig für die Akteure erhalten bleibt, um kontinuierliche Innovationen zu fördern. - Adressierungsmethoden

Das gewählte intelligente Adressierungssystem sollte über mehr als eine Adressierungsmethode verfügen, wie z. B. eine Mobilfunknummer, eine alphanumerische Adresse und andere nationale Identifikationsnummern. Das wird sich langfristig positiv auf den Aufbau neuer Anwendungsfälle für das Sofortzahlungsnetzwerk auswirken. - PSPs und Fintechs

Zahlungsdienstleister und Fintechs können eine wichtige Rolle bei der Einführung von Innovationen im Zahlungsverkehrsbereich spielen. Daher sollte geprüft werden, ob es sinnvoll ist, die kontoführenden Institute von den Zahlungsauslösedienstleistern zu trennen. - Management-Informationssysteme (MIS) und Analytik

MIS und Analytik sind für die Messung und Überwachung der Leistung von Plattformen unerlässlich und werden einen wichtigen Beitrag zur Förderung der Entwicklung künftiger Innovationen leisten. - Markteinführungsstrategie

Die Aufsichtsbehörden müssen eine Einführungsstrategie für das System entwickeln, die alle wichtigen Interessengruppen in die anfängliche Einführung einbezieht, und einen zeitgebundenen Fahrplan für die Einführung zusätzlicher Funktionen und Dienstleistungen vorlegen. - Aufklärungsprogramm

Da es sich um ein neues Zahlungssystem handelt, sind Markenbildung, effektives Marketing und die Durchführung eines Aufklärungsprogramms eine notwendige Aufgabe, die Investitionen und Aufmerksamkeit seitens der Aufsichtsbehörde und der Akteure erfordert. Dies ist sehr wichtig, um eine einheitliche Botschaft zu vermitteln und die Massenanpassung zu fördern.

Fazit

Eine wirksame politische Entscheidung ist für den nachhaltigen Erfolg von Initiativen der Sofortzahlungen unabdingbar. Darüber hinaus kann die Zusammenarbeit mit Anbietern von Zahlungslösungen und das Studium der Erfahrungen anderer Länder mit ähnlichen Anwendungsfällen wertvolle Erkenntnisse darüber bereitstellen, was funktioniert und was nicht. Durch die Kombination dieser Strategien können Aufsichtsbehörden und Akteure den Weg für ein robustes Ökosystem für Sofortzahlungen ebnen, indem sie die nachfolgend zusammengefassten Leitlinien anwenden:

- Entwicklung eines umfassenden Konzepts für Sofortzahlungssysteme, in dem die geplanten Anwendungsfälle für die Implementierung klar definiert sind.

- Ermittlung der wichtigsten Akteure, die Teil des Ökosystems sein werden, und aktive Förderung der Zusammenarbeit zwischen dem öffentlichen und dem privaten Sektor.

- Beschaffung eines Technologie- und Lösungs-Stacks, der nicht nur den aktuellen Anforderungen entspricht, sondern auch Flexibilität für künftige Anforderungen und eine sich ändernde Marktdynamik bietet.

- Einführung von Standardarbeitsanweisungen (SOPs) mit einer Preispolitik und Formulierung einer klar definierten Einführungsstrategie.