10. Januar 2023

Warum CBDC auch eine digitale Währung der Geschäftsbank ist

Schätzungen zufolge haben fast 90 % der Zentralbanken auf der ganzen Welt ihren Weg zur Einführung einer digitalen Währung der Zentralbank (CBDC) eingeschlagen. Die aktuellen Ergebnisse und Erwartungen sind vielversprechend, was die Verbesserung der Geldpolitik, die finanzielle Eingliederung, die Interoperabilität und mehr angeht. Das sind alles landesweite Erfolge.

Die meisten Untersuchungen zu CBDC konzentrieren sich jedoch auf die Auswirkungen, die die Technologie auf die Zentralbanken hat. Die ersten beiden Wörter von CBDC beziehen sich zwar auf Zentralbanken, sie sind jedoch nicht die einzigen Akteure der Technologie. Aber wo passen Geschäftsbanken und andere Finanzinstitute in diese bahnbrechende Transformation, wie wird ihre Rolle aussehen und warum werden diese Unternehmen in Veröffentlichungen und Forschungsentwicklungen der Zentralbanken wenig Beiträge leisten?

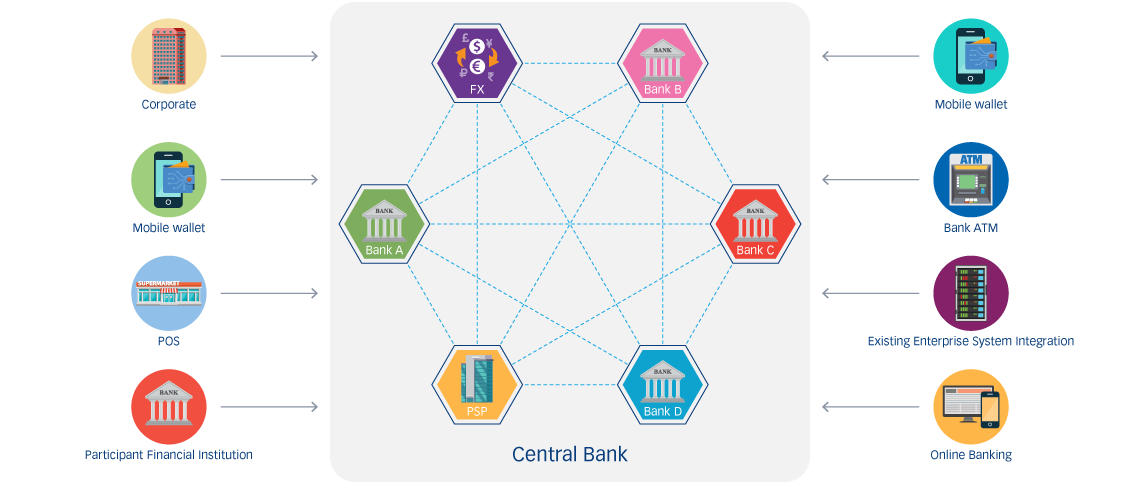

Die Zuständigkeiten der Zentralbanken sind von Land zu Land sehr unterschiedlich. Im Allgemeinen ist eine ihrer wichtigsten Aufgaben die Kontrolle und Bearbeitung der Geldmenge bei der Ausgabe der Währung. Daher versteht es sich von selbst, dass die Zentralbank als Emittent der Währung eines Landes der Hauptakteur ist. Nichtsdestotrotz ist das Finanzökosystem nach der Ausgabe des Geldes stark von Geschäftsbanken und Finanzinstituten abhängig, um das Geld für die allgemeine Bevölkerung zu verteilen und zu verwalten.

Auf Grundlage der meisten CBDC-Studienfälle und zum Zwecke dieses Artikels gehen wir davon aus, dass dasselbe Szenario gilt, in dem sich die Zentralbank für das zweistufige Modell entscheidet, bei dem Geschäftsbanken die Anlaufstelle für finanzielle Angelegenheiten sind. Schließlich ist CBDC darauf ausgelegt, Bargeld auf jede erdenkliche Weise digital darzustellen und nachzuahmen.

Als Voraussetzung für die Einführung einer CBDC mit landesweitem Zugang ist die Zentralbank dafür verantwortlich, den Bedarf an CBDC unter Berücksichtigung all der verschiedenen Faktoren angemessen zu beurteilen. Einige dieser Überlegungen beziehen sich auf Infrastrukturkapazitäten, bestehende Zahlungssysteme, die Akzeptanz digitaler Zahlungen und mehr. Dementsprechend sollte die Zentralbank über einen geeigneten Einführungsplan und eine geeignete Technologie entscheiden, um ihre Ziele zu erreichen. Das Erreichen dieser Ziele und die Delegierung an alle Akteure des Ökosystems erfordern viel Aufwand. Daher sollten einige Aufgaben von anderen wichtigen Organisationen übernommen werden, um eine angemessene Erleichterung zu gewährleisten.

Geschäftsbanken sind mit den Fähigkeiten und der Erfahrung ausgestattet, um den Bedürfnissen der Kunden gerecht zu werden, da die Menschen in der Regel daran gewöhnt sind, in finanziellen Angelegenheiten mit Banken umzugehen. In dem zweistufigen Modell, bei dem die Zentralbank CBDC-Einheiten prägt und ausgibt, müssen Geschäftsbanken im Austausch gegen CBDC eine Form von Währung mit der Zentralbank umtauschen, ein Vorgang, den wir als Verpfändung bezeichnen. Sobald die CBDC-Einheiten bei der Geschäftsbank sind, liegt die Rolle des Vertriebs dieser Einheiten für den allgemeinen Gebrauch bei diesen Geschäftsbanken. Im CBDC-Großhandel sind Geschäftsbanken natürlich ein integraler Bestandteil des Ökosystems. Selbst im Einzelhandelsmodell spielen Geschäftsbanken eine ebenso wichtige Rolle, da sie eine große Verantwortung dafür tragen, die kundenorientierten Stellen für CBDC zu sein, als Depotbanken für die Geldbörsen und deren Vertrieb an die Öffentlichkeit.

Mit der Registrierung von CBDC müssen wir uns der Tatsache stellen, dass das sowohl Vor- als auch Nachteile mit sich bringt. Die Vorteile von CBDC für Geschäftsbanken müssen ausführlich kommuniziert und erklärt werden. Zu diesen Vorteilen für Geschäftsbanken gehört die Kostensenkung durch die hohen Transaktionsgebühren und die Kosten für die Bargeldabwicklung. CBDC wird auch den Kundenstamm vergrößern, da immer mehr Personen ohne Bankkonto und mit eingeschränktem Zugang zu Finanzinstituten danach streben werden, einen besseren Zugang zu Finanzdienstleistungen zu erhalten, und es besteht ein großer Marktbedarf an solchen Innovationen. Dies geht einher mit dem Aufkommen von Fintech-Lösungen und Kryptowährungen, die die Menschen bereits dazu verleiten, sich von traditionellen Bankdienstleistungen abzuwenden. Darüber hinaus gibt es viele indirekte Vorteile, da CBDC Widerstandsfähigkeit und ein hohes Maß an Sicherheit verspricht, wodurch die Anzahl potenzieller Finanzkriminalität verringert wird und die Kunden ermutigt werden, der Bank die Treue zu halten.

Der Bedarf an Geschäftsbanken geht sogar über diese offensichtlichen Gewinne hinaus. Als vertrauenswürdige Stellen staatlicher und privater Institutionen ist es sehr wahrscheinlich, dass Geschäftsbanken die Validierungsknoten für die im CBDC-Netzwerk getätigten Transaktionen sein werden. Wenn sich die Zentralbank für die Version der Distributed-Ledger-Technologie (DLT) entscheidet, wird die Rolle der Geschäftsbanken von entscheidender Bedeutung sein, um ihren Konsens zu erzielen und eine Kopie des Hauptbuchs zur sicheren Aufbewahrung zu haben. Allerdings sind die Vorbereitungen auf Seiten der Geschäftsbanken von entscheidender Bedeutung. Sie sollten damit beginnen, die Bedürfnisse zu verstehen, die von ihnen verlangt werden, und sich entsprechend vorbereiten. Dies ist eine komplizierte Aufgabe, die das gleiche Maß an Bewertung erfordert, das eine Zentralbank haben wird, wenn es darum geht, die Integration in die bestehende Zahlungsinfrastruktur sowohl im Front- als auch im Backend in Betracht zu ziehen.

Zusammenfassend lässt sich sagen, dass der Name zwar andeutet, dass es sich um eine digitale Währung der Zentralbank handelt. Dabei handelt es sich jedoch auch um eine digitale Währung der Geschäftsbank. Die Zentralbanken sollten Geschäftsbanken in die frühen Forschungs- und Entwicklungsphasen einbeziehen, um angemessen beurteilen zu können, wie sie sich gegenseitig profitieren können, indem sie ihre spezifischen Bedürfnisse kennen. Der Beitrag, der durch diese Zusammenarbeit generiert werden kann, wird die Unklarheit auf dem vor uns liegenden Weg beseitigen und die Abstimmung zwischen den wichtigen Akteuren sicherstellen. Es ist wichtig, alle relevanten Interessengruppen einzubeziehen und mit ihnen zu kommunizieren, um ein umfassendes Verständnis dafür zu fördern, wie CBDC das Bankenökosystem verändern wird, und um sich auf die kommenden Entwicklungen einzustellen.