2023年12月10日

戦略的ルールで弾力性のある即時決済を実現するために

即時決済(リアルタイム決済または即時送金としても知られています)の発展速度には目を見張るものがありましたが、それは特に発展途上の経済に顕著に表れており、経済活動を促すカタリストとしての役割を担ってきました。世界中の規制当局や政府は、デジタルトランスフォーメーションを通じて経済成長の可能性を拡げようと取り組み、効率的かつ費用対効果の高い即時決済システムの構築を目指しています。世界的には、70ヶ国以上がすでに即時決済ネットワークを導入している一方で、およそ125ヶ国が即時決済の実装準備段階または未対応という状況です。[1]

私たちは、世界各国のさまざまな導入評価から、各国が即時決済を採用した成果に関する膨大なデータを観察することができます。これらの成果は、法人、スタートアップ企業、為政者、有益なデータインサイト、インテリジェンスによりもたらされたイノベーションです。さらに、即時決済の採用は徴税方法を拡大し、現金管理の課題と関連コストを縮小し、銀行サービスの新たな可能性を拓きます。

ここからは、世界中の即時決済導入を観察することで得られた重要なポイントやハイライトをご紹介します。

- 摩擦の少ない導入、シームレスな決済処理、相互運用可能を実現することは、規制当局や決済システム運営者の成功に欠かせない要素である。

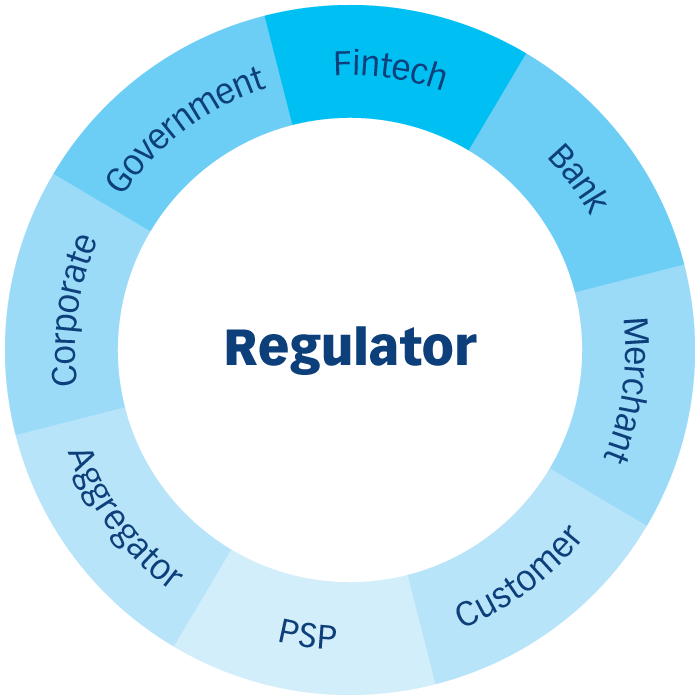

- 規制当局と決済システム運営者は、銀行、ウォレットプロバイダ、フィンテック企業、決済サービスプロバイダを擁したエコシステムを設立し、それぞれの力関係を加味し、システムの堅牢性と成功を確保する立場である。

- 規制当局は即時決済システムについて、事業の継続性を支え、地理的要素に根差した経済リスクを軽減する代替決済レールと捉えている。

- 消費者はデジタルかつモバイル優先の決済体験を好むため、即時決済の活用につながっている。

- 個人対事業者の決済に関して、従来のカードベースのシステムに比べると、即時決済レールはより高コスト効果かつ素早い決済システムである。

- 即時決済の大半は個人間の決済が占めているものの、即時決済は決済オーケストレーションを柔軟に変更できることから、事業者対個人および事業者間の取引にイノベーションを促すのに特に適している。

- 現金決済からデジタル決済への切り替えのほとんどを発展途上の経済の即時決済が占めている。

- 即時決済システムは市場の破壊者という見方をされるため、大きなマーケットシェアを持つ立場の固まっているプレーヤーは、そのようなイノベーションを追求しても金銭的なインセンティブを得られない可能性がある。

規制当局は、国内の即時決済の活用レベルに影響を与える要因を評価し、事業継続性を促し、国民の意向に寄り添う代替決済システムとして即時決済の導入を成功させる方法を決定しなければなりません。

まずは、銀行、金融機関、フィンテック企業の使用事例が多数あるので、それらを即時決済システムに応用させましょう。こうした使用事例は費用対効果に優れ、決済オーケストレーションとサービス提供の自由度が高い形で応用させることができます。

規制当局がどの使用事例を導入し、どのように取り入れるかということは、効果的な政策実施と成功を左右する重要なポイントです。

規制当局のさまざまな関与度合いが結果を変える場合があります。たとえば、インドで人気の「統合決済インターフェース(UPI)」はインド決済公社(NPCI)がローンチしたサービスですが、この事業者は銀行が所有している法人であり、インド準備銀行(RBI)による規制を受けています。NPCIとRBIは一定してイノベーションを推進しています。さらに、RBIはUPIネットワーク上で個人と事業者の決済手数料を免除し、州政府はその減益分を補てんするために補助金を支払っています。こうしてインドでは大多数の賛同とともにUPIが導入され、毎月10億回を超える決済[2]が行われるようになりました。

同様に、オマーンでは、金融規制当局であるオマーン中央銀行(CBO)が国内に即時決済を導入し、銀行と決済サービスプロバイダにこのプラットフォームとの統合と宣伝を活発に促しています。CBOはこのシステムに対し、バランスの取れたコスト効果の高い手数料ルールも適用しているため、一般市民がこのプラットフォームを利用しやすくなるという利点があります。その結果、オマーンは過去数年で即時決済の取引量が顕著に増加することになりました。

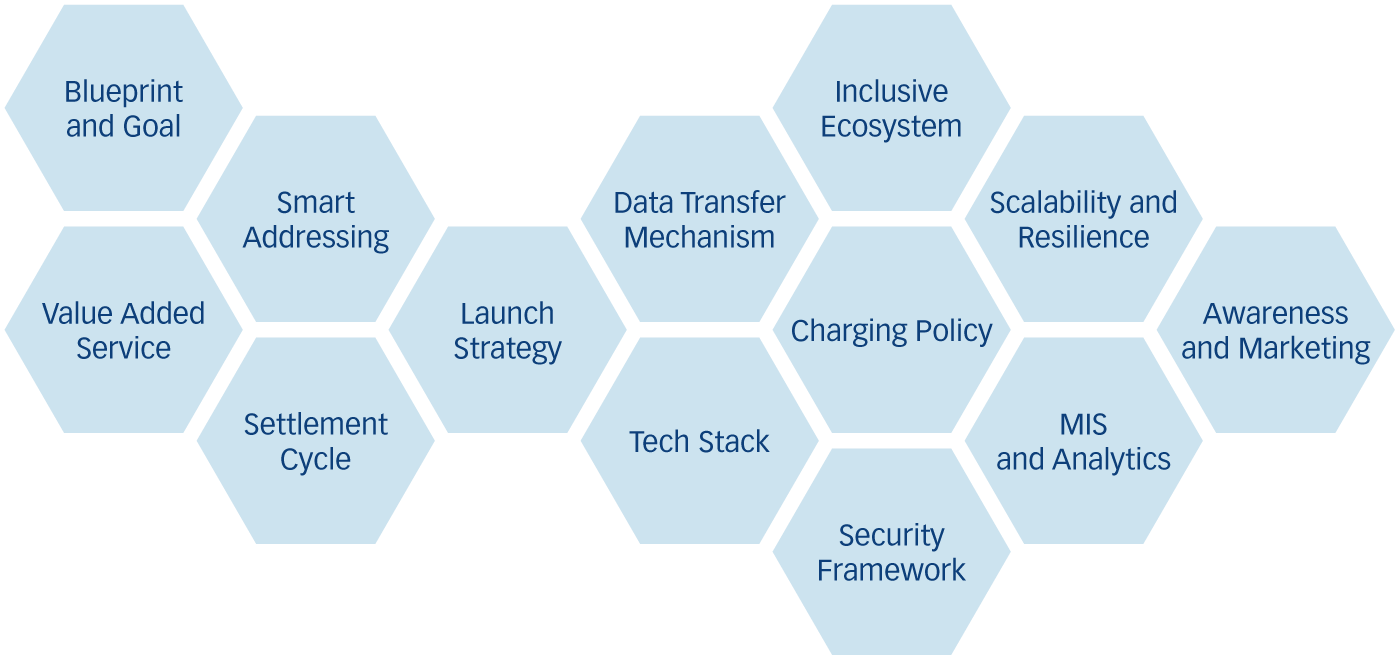

規制当局の選択した道筋と事例に関係なく考慮すべき重要な政策決定や要素があります。例:

- 大胆な目標と計画

規制当局が一般市民から賛同を受けてデジタル公共インフラストラクチャを導入するためには、国家の大胆な目標と計画に支えられた深い信念を持つ必要があります。そのようなプラットフォームを構築するのに、利害関係者全員の協力を得て、適切なシステムと適切な政策を実施する必要があります。 - インクルーシブかつ統合されたエコシステム

銀行、販売者、決済サービスプロバイダなどの利害関係者全員の力を活用するインクルーシブかつ統合されたエコシステム作りに重要なことは、国内の即時決済の成功です。

- 安全かつダイナミックな構造

フレキシブルで俊敏でありながら、イノベーションを段階的に支える力も持つ弾力性のある安全なシステム構造を構築しましょう。 - データ転送メカニズム

即時決済システムを相互運用可能にするために非常に重要なのは、未定義のQRコード仕様であり、近距離無線通信(NFC)のような他のデータ転送メカニズムもあるということです。 - 決済メカニズム

システムが年中無休で稼働する決済メカニズムを定義する一方で、決済リスクを効率的に特定できるようでなければなりません。 - 拡張可能な技術スタック

拡張可能かつ弾力性のある技術スタックを選択し、成長中のビジネスとキャパシティ需要を支えることは、持続可能な即時決済ネットワークに不可欠です。 - 手数料ルール

規制当局はバランスの取れた決済手数料ルールを構築する必要がありますが、進行中のイノベーションを促すため、利害関係者にとって持続可能でありながら、消費者と事業者が無理なく支払える水準でなければなりません。 - アドレス指定メソッド

スマートなアドレス指定システムとして、携帯電話番号、英数字のアドレス、国内識別番号など、複数のアドレス指定メソッドがあるものを選ばなければなりません。こうすることで、即時決済ネットワークの新たな使用事例を構築する上で長期的なメリットがあります。 - PSPとフィンテック

決済サービスプロバイダ(PSP)とフィンテックは決済空間にイノベーションを起こす際に重要な役割を果たします。そのため、決済開始サービスプロバイダ(PISP)から分離したアカウント保有機関の生存可能性を探らなけばなりません。 - 経営情報システム(MIS)と解析

MISと解析は、プラットフォームのパフォーマンスを測定・監視するのに欠かせない情報であり、将来のイノベーションを開発するための重要な結果です。 - ローンチ戦略

規制当局はシステムについて、最初のローンチに関わる重要な利害関係者を含むローンチ戦略を作成し、追加機能やサービスの公開を行う期限を設定したロードマップを提示する必要があります。 - 周知プログラム

今回導入するのは新しい決済システムなので、規制当局と利害関係者からの投資と注目を集めるには、ブランディング、効果的なマーケティング、周知プログラムの実施が必要になります。これは統一したメッセージングと大規模な導入を促すために欠かせないものです。

まとめ

効果的なルールの決定は即時決済のイニシアチブが成功を維持するために必須です。さらに、決済ソリューションプロバイダと協力し、類似する他国の使用事例の体験から学ぶことで、何が有効で何が有効でないのかという貴重なインサイトを得ることができます。規制当局と利害関係者は、これらの戦略を組み合わせ、下記にまとめたガイドラインに沿えば、堅牢な即時決済のエコシステムを構築しやすくなるでしょう。

- 即時決済レールの総合的な計画を立て、導入時に応用したい使用事例を明確に定めましょう。

- エコシステムに関わる重要な利害関係者を特定し、官民の協力を積極的に推進しましょう。

- 技術スタックとソリューションスタックは、現在のニーズに合うものではなく、将来の要件や変化する市場ダイナミクスに対応できる柔軟なものを選びましょう。

- 料金設定ルールを含めた標準作業手順書(SOP)を確立し、具体的なローンチ戦略を策定しましょう。